16. Dezember 2016

DStV: ErbSt 2016 – Alles wichtige für KMU-Berater

Das lange Ringen um die Reform der Erbschaft- und Schenkungsteuer hat ein Ende. Am 14.10.2016 hat der Bundesrat letztlich dem Vorschlag des Vermittlungsausschusses zur Reform der Vererbung von Unternehmensvermögen zugestimmt. Das neue Gesetz ist im Bundesgesetzblatt I vom 9.11.2016 verkündet worden (BGBl. I 2016, S. 2464 ff.).

(Stand: 12.12.2016)

Fazit vorab:

Bisher sind noch nicht alle Anwenderfragen geklärt. Beispielsweise wären für die Ermittlung der verschiedenen Verwaltungsvermögensgrößen und die quotale Schuldenberechnung umfassende Richtlinienbeispiele äußerst wünschenswert. Auch herrscht noch keine abschließende Sicherheit, wie die gesellschaftsvertraglichen Beschränkungen für den Vorab-Abschlag konkret formuliert werden müssen. Zudem ist unklar, wie der vorgefasste Plan eines Erblassers dokumentiert sein muss. Für die Praxis bleibt zu hoffen, dass diesen Unsicherheiten alsbald mit einem umfangreichen Anwendungsschreiben begegnet wird.

Die Fälle, in denen Know-how zur Erbschafts- oder Schenkungsbesteuerung gefragt sein wird, werden aufgrund der neuen Ausgestaltung zunehmen. Gerade Berater von Erwerbern kleiner und mittlerer Unternehmen (KMU) sollten sich auf vermehrte Nachfragen einstellen, da es auch Neues bei Erwerben von begünstigtem Vermögen von weniger als 26 Mio. Euro zu beachten gilt. Es folgt ein Überblick über ausgewählte Aspekte, die unterhalb der Prüfschwelle von 26 Mio. Euro relevant sind.

Festgeschriebener Kapitalisierungsfaktor beim vereinfachten Ertragswertverfahren

Ermitteln Erwerber den gemeinen Wert des Unternehmens nach dem vereinfachten Ertragswertverfahren, so gilt rückwirkend auf den 1.1.2016 ein festgeschriebener Kapitalisierungsfaktor in Höhe von 13,75 (§ 203 Abs. 1 BewG). Nach bisheriger Ermittlungsmethode des Kapitalisierungsfaktors ergab sich für 2016 auf Basis des niedrigen Zinsniveaus ein Faktor von 17,8571. Durch den neuen Wert sinken die Unternehmenswerte im Rahmen der Bewertung, was grundsätzlich zu einer niedrigeren Steuerlast führt.

In Einzelfällen kann sich diese Änderung aber auch negativ auf zwischen dem 1.1.2016 und dem 30.6.2016 bereits veranlagte Sachverhalte auswirken. Für diesen Zeitraum gilt noch die alte Rechtslage, nach der bei Überschreiten der Verwaltungsvermögensquoten von 50 % bzw. 10 % der Erwerb nicht begünstigt ist. Der Anteil des Verwaltungsvermögens bestimmt sich dabei nach dem Verhältnis der Summe der gemeinen Werte der Wirtschaftsgüter des Verwaltungsvermögens zum gemeinen Wert des Unternehmens. Mit der rückwirkenden Bewertungsänderung sinkt für vorgenannte „Altfälle“ der gemeine Wert des Betriebs, so dass das Übersteigen der 50 %- bzw. 10 %-Quote schneller eintritt. Die bisher gewährte Vergünstigung entfällt, so dass es zu einer nachträglichen Steuerfestsetzung kommen kann. Insoweit verstößt die Neuerung gegen den Vertrauensschutz und ist verfassungsrechtlich problematisch.

Vollversteuerung des Verwaltungsvermögens

Nach den bis zum 30.6.2016 geltenden Regelungen konnte das Verwaltungsvermögen begünstigt übertragen werden, sofern es nicht mehr als 50 % bzw. 10 % des Wertes des Unternehmens überstieg. Diese Regelungen ändern sich gravierend dahingehend, dass Verwaltungsvermögen wie Privatvermögen grundsätzlich voll steuerpflichtig ist.

Für die Bestimmung des Verwaltungsvermögens gilt weiterhin ein Katalog, der die nicht begünstigten Vermögensgegenstände abschließend aufzählt. Der bisherige Katalog ist wie folgt angepasst worden:

- Vermögensgegenstände, die ausschließlich und dauerhaft der Erfüllung von Schulden aus Altersvorsorgeverpflichtungen dienen und dem Zugriff aller Gläubiger entzogen sind, die keinen Anspruch auf die Altersversorgung haben, zählen bis zur Höhe des gemeinen Werts der Schulden aus Altersversorgungsverpflichtungen nicht zum Verwaltungsvermögen (§ 13b Abs. 3 ErbStG).

- Eine schädliche Nutzungsüberlassung von Grundstücken, Grundstücksteilen, usw. an Dritte ist dann nicht anzunehmen, wenn sie vorrangig überlassen werden, um im Rahmen von Lieferungsverträgen dem Absatz von eigenen Erzeugnissen und Produkten zu dienen (§ 13b Abs. 4 Nr. 1 e) ErbStG). Typische Beispiele dürften Brauereigaststätten sowie Tankstellen sein.

- Neben beispielsweise Kunstgegenständen zählen Briefmarkensammlungen, Oldtimer, Yachten, Segelflugzeuge sowie sonstige typischerweise der privaten Lebensführung dienende Gegenstände grundsätzlich zum Verwaltungsvermögen (§ 13b Abs. 4 Nr. 3 ErbStG).

- Finanzmittel sind nur noch bis zu 15 % dem begünstigten Vermögen zu zuordnen (§ 13b Abs. 4 Nr. 5 ErbStG). Dies gilt zudem nur, wenn der Betrieb nach seinem Hauptzweck einer Tätigkeit aus Land- und Forstwirtschaft, Gewerbebetrieb oder einer freiberuflichen Tätigkeit dient. Junge Finanzmittel sind stets Verwaltungsvermögen.

Neu ist zudem, dass das Verwaltungsvermögen bei mehrstufigen Unternehmensstrukturen konsolidiert ermittelt und in einer sogenannten Verbundvermögensaufstellung zusammengefasst werden muss (§ 13b Abs. 9 ErbStG).

Investitionsklausel bei Erwerb von Todes wegen

Im Falle des Erwerbs von Todes wegen entfällt für Vermögensgegenstände die Zurechnung zum Verwaltungsvermögen rückwirkend, wenn der Erwerber sie innerhalb von zwei Jahren ab dem Zeitpunkt der Entstehung der Steuer in begünstigungsfähiges Vermögen investiert hat (§ 13b Abs. 5 S. 1 ErbStG). Voraussetzung ist allerdings, dass die Investition auf einen vorgefassten Plan des Erblassers erfolgt und keine Ersatzbeschaffung von Verwaltungsvermögen vorgenommen wird oder wurde. Zudem ist eine Sonderregelung für Finanzmittel vorgesehen (§ 13b Abs. 5 S. 3 ErbStG).

Keine Begünstigung bei einem Verwaltungsvermögen von mehr als 90 %

Zum begünstigungsfähigen Vermögen gehören im Wesentlichen land- und forstwirtschaftliches Vermögen, Betriebsvermögen und Anteile an Kapitalgesellschaften zu mehr als 25 % im Inland, in der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraums. Aber selbst begünstigungsfähiges Vermögen kann vollständig von der Begünstigung ausgeschlossen sein. Dies ist dann der Fall, wenn es fast ausschließlich (zu mehr als 90 %) aus Verwaltungsvermögen besteht (§ 13b Abs. 2 S. 2 ErbStG). Bei der Bestimmung der 90 %-Grenze gilt zwar grundsätzlich der Verwaltungsvermögenskatalog. Zu beachten ist aber, dass ein Bruttowert vor der Schuldenverrechnung und vor dem Freibetrag nach § 13b Abs. 4 Nr. 5 ErbStG zugrunde zu legen ist. Zudem zählt nur das Altersversorgungsvermögen nicht zum Verwaltungsvermögen, welches durch Treuhandverhältnisse gesichert wird.

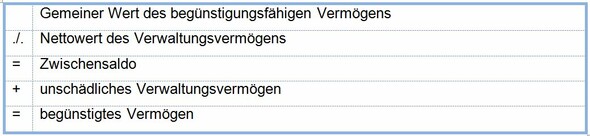

Ermittlung des begünstigten Vermögens

Das begünstigte Vermögen ergibt sich, wenn man das begünstigungsfähige Vermögen um den Nettowert des Verwaltungsvermögens kürzt, wobei unschädliches Verwaltungsvermögen wie begünstigtes Vermögen behandelt wird.

Diese Berechnung klingt zunächst einfach – erfordert praktisch jedoch eine Vielzahl an hochkomplexen Rechenschritten.

1. Nettowert des Verwaltungsvermögens

Der gemeine Wert des Verwaltungsvermögens, welcher auf Basis des Katalogs zu ermitteln ist, wird um einen quotalen Schuldenabzug gemindert (§ 13b Abs. 6 ErbStG). In diesen quotalen Schuldenabzug werden diejenigen Schulden einbezogen, die nach dem Finanzmitteltest und nach der Aussonderung für Altersvorsorgeverpflichtungen verbleiben. Eine Schuldenverrechnung mit wirtschaftlich nicht belastenden Schulden darf nicht erfolgen (§ 13b Abs. 8 ErbStG). Sie ist darüber hinaus ausgeschlossen, soweit die Summe der Schulden den durchschnittlichen Schuldenstand der letzten drei Jahre vor dem Zeitpunkt der Entstehung der Steuer übersteigt. Dies gilt wiederum nicht, soweit der Erwerber nachweist, dass die Erhöhung des Schuldenstands durch die Betriebstätigkeit veranlasst ist. Nach der Minderung erhält man den Nettowert des Verwaltungsvermögens. Der erste Zwischensaldo kann berechnet werden.

2. Unschädliches Verwaltungsvermögen

Ein Teil des Nettowerts des Verwaltungsvermögens wird im Rahmen des sog. „Schmutzzuschlags“ als begünstigtes Vermögen angesehen (§ 13b Abs. 7 ErbStG). Man spricht hier von unschädlichem Verwaltungsvermögen. Es beträgt 10 % des zuvor ermittelten Zwischensaldos. Allerdings muss hier berücksichtigt werden, dass sowohl junges Verwaltungsvermögen als auch junge Finanzmittel kein unschädliches Verwaltungsvermögen sein können. Junges Verwaltungsvermögen bzw. junge Finanzmittel sind solche, die dem Betrieb im Zeitpunkt der Steuerentstehung weniger als zwei Jahre zuzurechnen waren.

Vorab-Abschlag für Familienunternehmen

Noch vor der Wahl der Regel- oder Optionsverschonung kann unter Umständen ein sogenannter Vorab-Abschlag gewährt werden (§ 13a Abs. 9 ErbStG). Dieser wird vom begünstigten Vermögen abgezogen. Hierfür müssen der Gesellschaftsvertrag oder die Satzung des Unternehmens bestimmte Bestimmungen über Entnahme- bzw. Ausschüttungsbeschränkungen, Verfügungsbeschränkungen über Anteile am Unternehmen sowie bestimmte Abfindungsbestimmungen enthalten. Die Abschlagshöhe richtet sich nach der im Gesellschaftsvertrag oder der Satzung vorgesehenen prozentualen Minderung der Abfindung gegenüber dem gemeinen Wert. Sie darf 30 % nicht übersteigen.

Regel- und Optionsverschonung

Sofern das begünstigte Vermögen abzüglich des Vorab-Abschlags einen Wert von 26 Mio. Euro nicht übersteigt, kann der Steuerpflichtige von der Regel- oder Optionsverschonung mit einem Verschonungsabschlag von 85 % bzw. 100 % Gebrauch machen. Auch hier wurden einzelne Parameter angepasst.

Eine relevante Änderung ist, dass die Lohnsummenregelungen künftig deutlich häufiger zu beachten sein werden. Bisher mussten Unternehmen, die nicht mehr als 20 Beschäftigte hatten, die Lohnsummenregelungen nicht beachten. Künftig müssen die Regelungen bereits von Unternehmen mit mehr als 5 Mitarbeitern eingehalten werden. Darüber hinaus gilt folgende Staffelung:

Außer Ansatz bleiben Vergütungen für Beschäftigte, die sich im Mutterschutz oder in einer Ausbildung befinden, die Krankengeld oder Elterngeld beziehen, und für Saisonarbeiter (§ 13a Abs. 3 ErbStG).

Die Optionsverschonung setzt wie bisher strengere Anforderungen an Lohnsummenregelungen und Behaltefristen voraus. Zusätzlich kann die Optionsverschonung nur noch gewählt werden, sofern das begünstigungsfähige Vermögen nicht zu mehr als 20 % aus Verwaltungsvermögen besteht (§ 13a Abs. 10 ErbStG).

Stundungsmöglichkeit

Bei Erwerben von Todes wegen besteht grundsätzlich die Möglichkeit auf Antrag, den Teil der Steuern, der auf das begünstigte Vermögen entfällt, bis zu sieben Jahren zu stunden. Der erste Jahresbetrag ist ein Jahr nach der Steuerfestsetzung fällig und bis dahin zinslos zu stunden. Danach greifen die allgemeinen steuerlichen Verzinsungsregelungen. Die Stundung ist an die Einhaltung der Lohnsummengrenzen und Behaltefristen geknüpft. Die Steuer, die aus der Vollversteuerung des Verwaltungsvermögens resultiert, kann nicht gestundet werden.

Kategorien: ErbSt | Keine Kommentare